“É fato que operadoras de médio porte, de qualquer tipo de modalidade, aprenderam a se sustentar”, acredita Enio Salu

Referências: Geografia Econômica da Saúde no Brasil e Jornada da Gestão em Saúde no Brasil

Na semana passada iniciamos um programa de atualização para gestores dos hospitais das Unimeds do Estado de São Paulo:

- Mais uma grande honra para mim … 54 gestores de 32 Unimeds diferentes participando !

- E um programa alinhado previamente com gestores experientes (diretores Dr. Éder e Dr. Arnaldo) e com a equipe de desenvolvimento da Unimed FESP (Elisete, Teresa, Thaís, Luciana e Elisabete) e da Unimed Nacional (Karen) que discute visões bem diversas da gestão hospitalar: sistemas de financiamento, mercado da saúde pública e privada, atores, custos, pacotes, precificação … um programa que considero essencial para quebrar paradigmas e analisar a gestão hospitalar como ela realmente é … sem vieses …

- Não dá para fazer gestão hospitalar sem conhecer os envolvidos nos vários contextos … nos diferentes contextos que podem ocorrer a apenas uns poucos quilómetros de distância !!

- Por isso: uma grande honra poder, de alguma forma, contribuir com este programa !!!

Iniciamos discutindo o mercado da saúde pública e privada e vou aproveitar para comentar aqui uma visão da saúde suplementar baseada nos números do setor.

Há alguns anos existiu “uma febre” de planejamentos estratégicos em empresas de saúde, que como muito do que acontece em gestão da saúde acabou quase que sendo uma “onda que passou” … boa parte da empresas que atuam no segmento:

- Ou não entenderam que o planejamento necessita ser revisitado periodicamente;

- Ou não fizeram um bom planejamento, e ele acabou não se materializando em uma ferramenta muito útil;

- Ou simplesmente fizeram porque “estava na moda” … e foi mais um projeto que “engordou a gaveta” do mantenedor … “rendeu louros” para alguém … não foi realmente marcante para a instituição.

E assim não vimos nos últimos anos uma grande preocupação da maioria das empresas em “dar uma passadinha” no planejamento para avaliar se ele continua aderente ao mercado da saúde …

… e o mercado da saúde suplementar não se importou muito se as empresas estão preparadas ou não … foi se modificando e consolidando cenários muito claros … para quem se propôs a ver, é claro !

Vale enfatizar que estamos aqui tratando da saúde suplementar regulada … a “saúde privada” que tem a ver com operadoras de planos de saúde e sofre regulação da ANS … a saúde suplementar não regulada – a da relação comercial direta entre pessoas físicas e jurídicas que não são operadoras de planos de saúde – não está em discussão aqui !

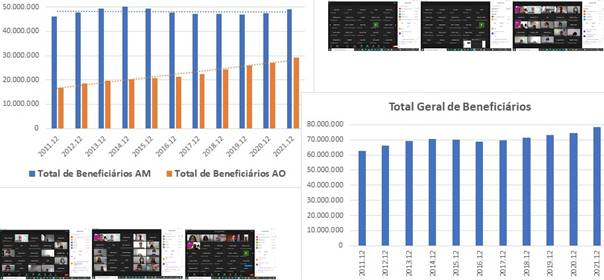

Os gráficos mostram uma dessas consolidações – há alguns anos digo que saúde suplementar é um mercado para ~1/4 da população do Brasil:

- Os que têm recursos para bancar o plano de saúde “do seu próprio bolso” … uma minoria de brasileiros privilegiados;

- Os que trabalham em empresas que têm condições de conceder o benefício aos seus colaboradores … a maioria dos que têm planos de saúde;

- O mercado foi crescendo até 2010, e de lá para cá claramente se fixou próximo de 1/4 da população do Brasil … uma narrativa de crise política aqui … de crise do petróleo acolá … de pandemia geral … de guerra lá … um rodízio de narrativas para explicar o não crescimento da saúde suplementar regulada … e ficamos sempre no ~1/4 da população !

O gráfico de baixo dá a impressão de que o mercado continua expandindo:

- É o do total de beneficiários … os de planos de assistência médica e odontológica + os de planos de assistência exclusivamente odontológica … parece que a saúde suplementar está “nadando de braçada”;

- Mas o gráfico de cima mostra a realidade: o crescimento do número total se deve ao aumento dos beneficiários de planos odontológicos … os de assistência médica ficam ali na casa dos 50 milhões … sobe um pouco … desce um pouco … mas fica por ali;

- Os de assistência odontológica devem subir até chegar à casa dos mesmos ~50 milhões … talvez um pouco mais por ser um produto mais barato … vamos ver com o tempo !

- Então, no caso de planos de assistência odontológica … conforme demonstram os números … ainda existe um “mercado inexplorado” de mais de 20 milhões de beneficiários … um negócio ainda muito promissor … qual o segmento de mercado não “fica assanhado” ao saber que existe um potencial de 20 milhões de novos clientes !!

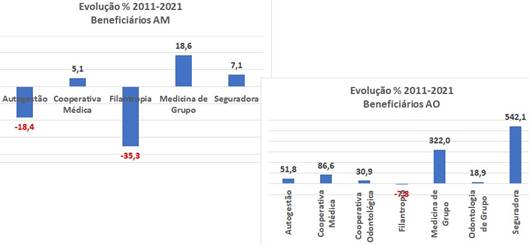

Estes gráficos demonstram com muita clareza como as operadoras se alinharam ao mercado:

- Eles ilustram a variação percentual de beneficiários entre 2011 e 2021 … a variação entre o passado e o presente;

- O de cima “estampa” como a estagnação do mercado de planos de assistência médica naturalmente afetou mais as filantrópicas e autogestões do que os demais tipos de operadoras. Enquanto o mercado estava em expansão, todos os tipos de operadoras “surfaram na onda” e cresceram. Quando as inclusões em relação ao total da carteira passam a não ser significativas, as operadoras que têm autonomia para captar novos clientes expandem … as outras encolhem;

- E o gráfico de baixo “escancara” a visão das seguradoras e das medicinas de grupo de explorar o segmento de assistência odontológica enquanto ele está se expandindo. Proporcionalmente cresceram mais em volume de beneficiários do que as operadoras que atuam exclusivamente no mercado de odontologia.

A oportunidade está aí … quem vê aproveita … e as seguradoras que aproveitaram muito bem “a onda” da assistência médica no passado, rapidamente mudaram o alvo para a assistência odontológica … e estão surfando também nesta onda !

Estes gráficos ilustram a distribuição de beneficiários entre as modalidades de operadoras em 2011 e em 2021:

- No de cima, que se refere aos beneficiários de planos de assistência médica, até tem variação importante de queda na filantropia … mas nas demais, em relação ao total a variação não é elevada … demonstrando que o mercado já definiu seu perfil;

- Já no de baixo, que se refere aos beneficiários de planos de assistência odontológica, as variações são significativas, nas modalidades “que brigam” pelo mercado. Novamente fica evidenciado uma queda proporcional nas modalidades específicas de odontologia, e elevação para as medicinas de grupo e seguradoras. E é interessante notar que por mais que a expansão para as seguradoras tenha sido a mais elevada, a participação delas no mercado ainda está longe de ser a maior … tem “muita briga” pela frente !

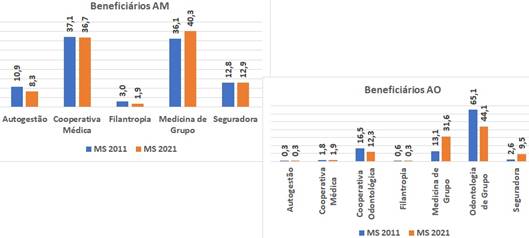

Este gráfico fantástico ilustra a evolução percentual de beneficiários por UF:

- O de cima demonstra que em relação aos beneficiários de assistência médica, o mercado está se expandindo no centro-oeste, explorando o nicho da população que atua com sucesso no agronegócio … tem ali um “nicho de mercado” interessantíssimo de empreendedores com poder aquisitivo diferenciado – e famílias ainda com mais de um filho que “embarcam” uma relação dependente/titular maior do que a média nacional;

- Assistência odontológica, um mercado que ainda tem muito potencial não dá sinal de estagnação em uma região específica … a “briga” tem característica mais regional ainda porque o mercado como um todo está em expansão … quando começar a estagnar em determinada região … quando “a moda da assistência odontológica” pegar em uma região, veremos este gráfico pintado de forma bem diferente … como acontece com o da assistência médica … mas ainda vai demorar algum tempo, como sinaliza o primeiro gráfico lá em cima !

Estes outros dois gráficos espetaculares sinalizam que ainda existe um “mantra” que necessita ser quebrado entre os gestores da saúde:

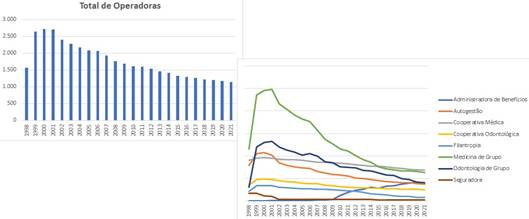

- O de cima demonstra a evolução do número total de operadoras existentes desde 1998 até 2021;

- A queda é mais do que visível, mas não significa que em alguns anos vamos ter “meia dúzia de operadoras” como a maioria das pessoas “recita em verso e prosa”;

- Apenas a análise da linha de tendência já é suficiente para avaliar que a cada ano a proporção de queda vai diminuindo, ou seja, não é uma tendência de “exterminação” da maioria, mas sim uma tendência de estabilização em um patamar “nas cercanias” de 1.000;

- O gráfico de baixo “meio que explica” o que ocorre: tínhamos uma “ignorância de quantidade” medicinas de grupo e odontologias de grupo que entraram no mercado sem lastro … sem profissionalização … captando dinheiro de beneficiários em troca de “vapor” … planos de saúde com cobertura “pra lá de Deus me livre”, se é que me entende !

- E naturalmente foram sendo expulsas pelo próprio mercado comprador;

- Como estas empresas fixaram algumas marcas que “acabaram pegando”, porque o consumidor não tem condições de avaliar tecnicamente o “produto plano de saúde”, boa parte delas quando começou a tender a falência, uma grande veio e “aproveitou” para captar a marca e a carteira;

- Mas isso tem ocorrido cada vez menos, ao contrário do que muitos gestores pensam (que ocorre cada vez mais).

Ainda temos uma razoável quantidade de medicinas de grupo entregando “vapor” para beneficiários … elas ainda vão sobreviver porque não fazem nada de ilegal … mas não vão prevalecer … vão ficar as que entregam produtos “minimamente digeríveis” !

O mercado então dá sinais, através dos números, de que a estabilização existe:

- O volume de operadoras existentes está próximo do patamar;

- Claro que ainda existirão fusões e aquisições … inclusive fusões de gigantes … mas sempre em ritmo cada vez menor.

É fato que operadoras de médio porte, de qualquer tipo de modalidade, aprenderam a se sustentar !

Deixarem de existir aceitando a oferta de compra de outra é cada vez mais uma questão do que a “mantenedora quer da vida”, e não questão de sustentabilidade !!

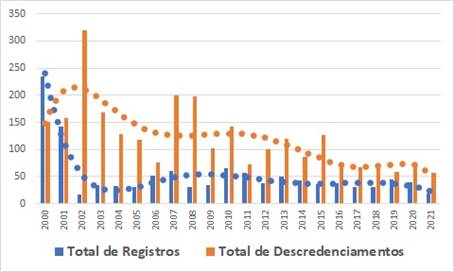

Se existe dúvida em relação a isso …

· O gráfico demonstra nas barras azuis a evolução do volume de registros (novas operadoras) desde 2000 até 2021;

· Nas barras abóboras a evolução do volume de descredenciamentos (operadoras que saíram do mercado) no mesmo período;

· É fácil observar que não fosse a pandemia a tendência de inclusões e exclusões se mantinha estável até 2019;

· A partir de 2021 investir em uma operadora, até que o legado de procedimentos eletivos adiados seja mitigado, é uma ação de alto risco;

· E a partir de 2021, o estrago que a pandemia vai fazer em algumas operadoras, justamente pelo motivo das eletivas serem demandadas de forma abrupta … até que o legado diminua … o estrago vai quebrar algumas operadoras … ainda !

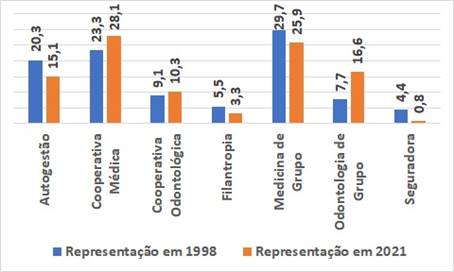

É um gráfico mais fantástico que o outro, quando o tema é quebrar paradigmas:

- Este demonstra o % de operadoras por modalidade em 1998 e 2021;

- Tem gente que, não sei de onde tirou isso, diz que as cooperativas médicas vão acabar sucumbindo para as medicinas de grupo !

- O gráfico demonstra justamente o contrário … a participação percentual das cooperativas médicas vem aumentando em relação ao total de operadoras existentes … e o de medicinas de grupo diminuindo !!

- Somente quem não quer ver deixa de entender que as cooperativas médicas e odontológicas estão mais próximas do futuro do que qualquer outro tipo de modalidade … porque os donos são os principais atores da medicina e da odontologia … os cooperados !!!

Cada vez mais as cooperativas terão mais representatividade no cenário político e econômico da saúde privada no Brasil … este futuro também já chegou !!!!

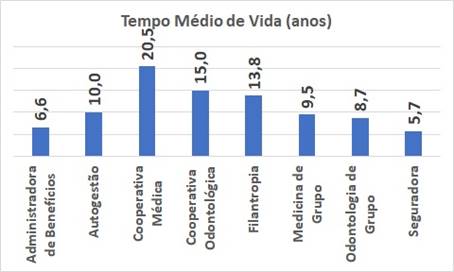

Para quem não se convence disso …

- Outro gráfico espetacular demonstra o tempo médio de vida das operadoras por modalidade;

- Acredito que não possa existir maior evidência da “prevalência” das cooperativas médicas e odontológicas em relação ao “futuro que já chegou”;

- O tempo médio de vida das cooperativas médias é o dobro do das medicinas de grupo !

- O tempo médio de vida das cooperativas odontológicas é praticamente o dobro do das odontologias de grupo !!

É mais que evidente que o produto entregue pelas cooperativas aos beneficiários não é o mesmo entregue pelas medicinas de grupo e odontologias de grupo:

- Que fique bem claro que não existe aqui qualquer juízo de valor … tem mercado para todo o tipo de cliente … existem nichos de mercado na saúde como existem em qualquer tipo de negócio;

- O que se coloca aqui é que o tempo médio de vida … de permanência no mercado … “do fornecedor” do produto claramente sinaliza que são produtos diferentes … acho que é inevitável chegar a esta conclusão, não é verdade ?

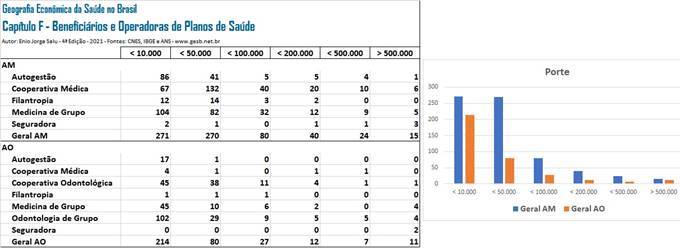

É evidente que este quadro de distribuição de operadoras por porte (volume de beneficiários) sempre tenderá a reduzir as operadoras que estão nas colunas mais à esquerda (menores):

- Mas não necessariamente porque deixam de existir;

- Existem operadoras pequenas extremamente viáveis … com segmento de mercado bem definido, produto de qualidade, nicho regional propício … um bom pequeno negócio … pequeno comparado com os grandes, é claro – não pequeno em relação à rentabilidade;

- Boa parte delas muda de uma coluna mais da esquerda para a da direita porque atuando de forma adequada cresce … e muda de porte … fica maior !

Particularmente acompanhei profissionalmente 6 que cresceram de forma muito sustentável:

- 3 medicinas de grupo e 3 cooperativas !!

- Sempre existe mercado para bons produtos de empresas que se estruturam profissionalmente !!!

O mercado sinaliza que sempre será formado por muitas e muitas pequenas e médias operadoras, e raras grandes operadoras:

- Que bom seria se a ANS um dia passasse a considerar isso;

- Que a regulação fosse adequada ao mercado real de pequenas e médias, e não direcionado para meia dúzia de gigantes;

- Este mercado está saturado de ser “enxovalhado” de regulação que adere às grandes instituições, mas não se aplica às pequenas … que adere a um tipo de modalidade e não adere a outro;

- O futuro já foi desenhado … precisamos que a ANS se ajuste a ele o mais rapidamente possível !

Foi muito bom discutir o mercado com este seleto grupo de profissionais gestores … na verdade discutimos neste primeiro encontro com os hospitais da Unimed do Estado de São Paulo bem mais do que foi exposto aqui !

Não escondo a ansiedade de poder discutir os outros temas nos próximos encontros, depois de termos alinhado sobre os cenários para avaliar os contextos de cada tema que vem a seguir … e agradeço novamente a todos que viabilizaram a oportunidade de poder estar fazendo parte deste projeto !!

Leia mais conteúdos escritor por Enio Salu:

-

“Ausência de recall evidencia fraudes na área da Saúde”, por Enio Salu

-

“Não é porque SUS e operadora não pagam que não se deve usar”, por Enio Salu

-

“A Diferença Entre Precificação Profissional e Loteria em Serviços de Saúde”, por Enio Salu

Enio Jorge Salu tem especializações em Administração Hospitalar, Epidemiologia Hospitalar e Economia e Custos em Saúde pela FGV – Fundação Getúlio Vargas. É professor em Turmas de Pós-graduação na Faculdade Albert Einstein, Fundação Getúlio Vargas, FIA/USP, FUNDACE-FUNPEC/USP, Centro Universitário São Camilo, SENAC, CEEN/PUC-GO e Impacta. Coordenador Adjunto do Curso de Pós-graduação em Administração Hospitalar da Fundação Unime. Também é CEO da Escepti Consultoria e Treinamento e já foi gerente de mais de 200 projetos em operadoras de planos de saúde, hospitais, clínicas, centros de diagnósticos, secretarias de saúde e empresas fornecedoras de produtos e serviços para a área da saúde e outros segmentos de mercado.